Вы здесь

Российский рынок электромобилей: будущее «зеленого» автомобилестроения

Начиная с 2017 года в России наблюдается существенный рост количества электромобилей. Так, на конец 2020 года парк насчитывал почти 11 тысяч электрокаров, продемонстрировав рост на 71% по отношению к предыдущему году. Однако российский рынок все еще показывает значительное отставание от мировых лидеров. О текущих показателях российского и мирового рынка электрокаров, самых популярных моделях и крупнейших игроках, а также о ключевых российских проектах и сценариях развития – в исследовании Группы «ДЕЛОВОЙ ПРОФИЛЬ».

Начиная с 2017 года в России наблюдается существенный рост количества электромобилей. Так, на конец 2020 года парк насчитывал почти 11 тысяч электрокаров, продемонстрировав рост на 71% по отношению к предыдущему году. Однако российский рынок все еще показывает значительное отставание от мировых лидеров. О текущих показателях российского и мирового рынка электрокаров, самых популярных моделях и крупнейших игроках, а также о ключевых российских проектах и сценариях развития – в исследовании Группы «ДЕЛОВОЙ ПРОФИЛЬ».

На транспортный сектор приходится 23% всех выбросов парниковых газов в мире. Электромобили способны внести наибольший вклад в снижение выбросов парниковых газов в атмосферу. В среднем от электромобилей в два раза меньше выбросов CO2, чем от автомобилей с ДВС. Причем наиболее существенная доля выбросов приходится на период эксплуатации.

Стоит отметить, что с совершенствованием технологий ДВС доля выбросов сокращается незначительно: с момента введения экологической категории ЕВРО 0 (1988) до актуальной ЕВРО 6с (2017) среднее сокращение выбросов CO2 составило 9,5 %, т. е. 0,5 % в год.

Страны-лидеры мирового рынка электромобилей

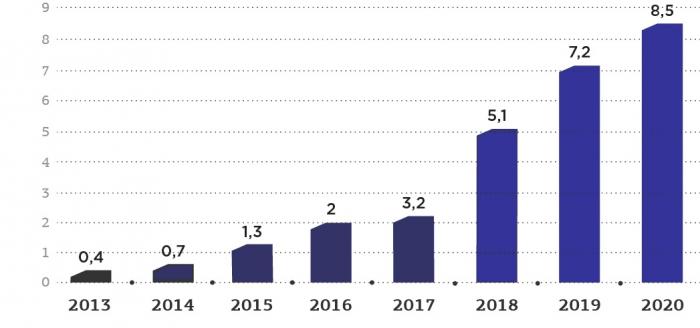

Мировой рынок электромобилей (EV) даже во время пандемии в 2020 г. показал рост 5% на фоне 18-процентного падения продаж автотранспорта (рис.1).

Рис. 1. Динамика объема мирового парка электромобилей (EV), млн шт.

Источник: IEA, Bloomberg NEF

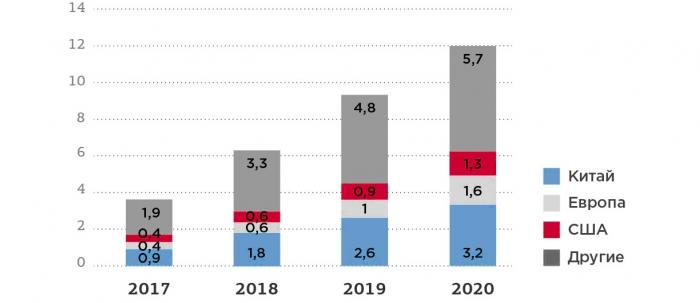

Самое большое количество электромобилей производит Китай, затем следуют страны Европы (прежде всего, Германия и Великобритания), третье место занимает США (рис. 2).

Рис. 2. Динамика объема мирового парка электромобилей в разрезе регионов мира (BEV и PHEV), млн шт.

Источник: IEA

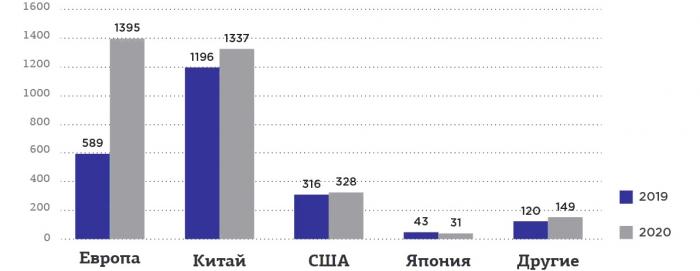

На конец 2020 года самое большое количество продаж электромобилей продемонстрировали страны Европы (1 395 млн шт.), что на 37% больше предыдущего года. Китай впервые за несколько лет по объему продаж электромобилей, уступив европейским странам, ушел на второй место – 1 337 млн шт. (рис.3).

Рис. 3. Динамика объема продаж электромобилей в разрезе регионов мира, млн шт.

Источник: EV Volumes и Statista

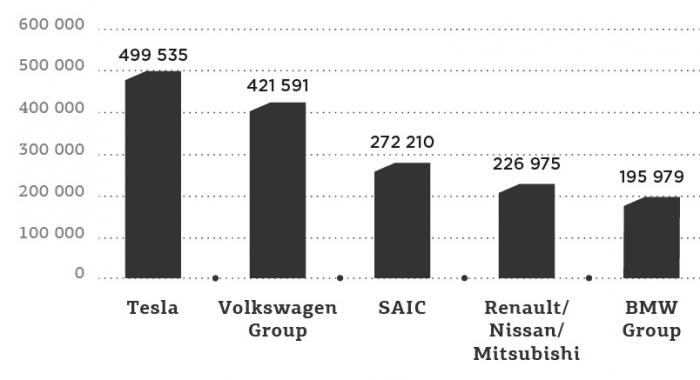

Начиная с 2010 года американская компания Tesla является мировым лидером по производству и продаже электромобилей и гибридов (BEV и PHEV). Компания занимает 16% от мирового объема рынка электромобилей. За 2020 год было реализовано порядка 500 тыс. электромобилей, что на 36% больше предыдущего года (рис. 4).

Рис. 4. Топ-5 мировых лидеров по производству и продажам электромобилей за 2020 год, тыс. шт.

Источник: EV Volumes и Statista

По сравнению с 2019 годом немецкая компания Volkswagen Group переместилась с 6-го на 2-е место по производству и продаже электромобилей, реализовав 421 591 тыс. (+400%) и заняв долю мирового рынка в 13%. Такой рост обусловлен, в первую очередь, выпуском на рынок электрокара ID3 и увеличением количества производства гибридных моделей, среди которых наибольшей популярностью пользуется Passat PHEV.

Китайская компания SAIC за 2020 год переместилась на 3-е место с 4-го, реализовав 272 210 тыс. шт. электрокаров (+97,7%). Концерн Renault/Nissan/Mitsubishi в 2020 году показал рост продаж +23,8%, переместившись с 3-го на 4 место. BMW Group, как и в предыдущем году, сохранил 5-е место с объемом производства и продажи электромобилей 195 979 тыс. шт., что на 52% больше 2019 года.

Спрос на международном рынке электрокаров

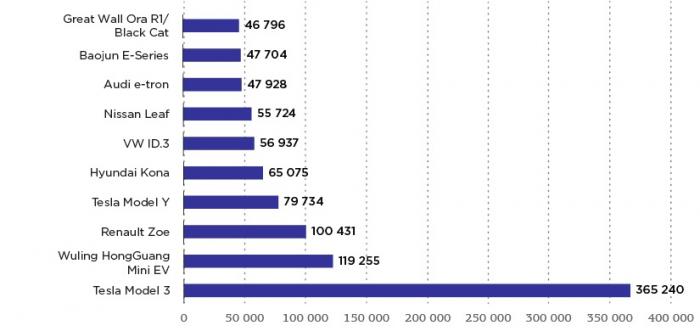

Самой востребованной моделью электромобиля в мире является Tesla Model 3 компании Tesla (+11,7%). Было продано 365 240 электромобилей этой модели (рис. 5).

Рис. 5. Топ-10 самых продаваемых электромобилей в мире, тыс. шт.

Источник: Bloomberg NEF

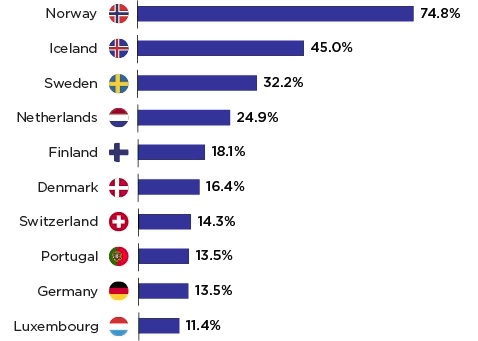

Самыми востребованными электромобили являются в странах Европы, в частности, в Норвегии, где спрос на них составляет порядка 78,4%. На 1000 жителей страны приходится порядка 81 электрокара (рис. 6).

Рис. 6. Топ-10 стран по объему спроса на электромобили, %

Источник: АСЕА, СААМ, EV Volumes

Второе место по количеству купленных электрокаров занимает Исландия – 45,1%, далее следуют Швеция – 32,3%, Нидерланды 24, 9%, а также Финляндия – 18,1%. Стоит отметить, что Китай имеет 16-е место – 6,2%, а США – 17-е (2,3%).

Обзор российского рынка электромобилей

Целенаправленная политика развитых стран по трансформации глобальной экономики и формированию нового мироустройства, важной особенностью которого станет альтернативный топливно-энергетический баланс, требует реакции всех стран мира, включая Россию. Несмотря на богатые запасы углеводородного сырья, Россия не может игнорировать тот факт, что основной потребитель энергии, транспорт, стал активно сокращать потребление ископаемого топлива. И важнейшим триггером изменений в этом процессе стало производство электромобилей, растущее на больших ожиданиях неудовлетворенного спроса.

По сравнению с мировым рынком, российский рынок демонстрирует существенное отставание. Парк по состоянию на конец 2020 г. насчитывает почти 11 тыс. электромобилей. Вместе с тем, в Стратегии развития автомобильной промышленности Российской Федерации на период до 2025 года указано, что доля электромобилей на рынке должна достигнуть 5 % к 2025 г. (129 тыс. электромобилей).

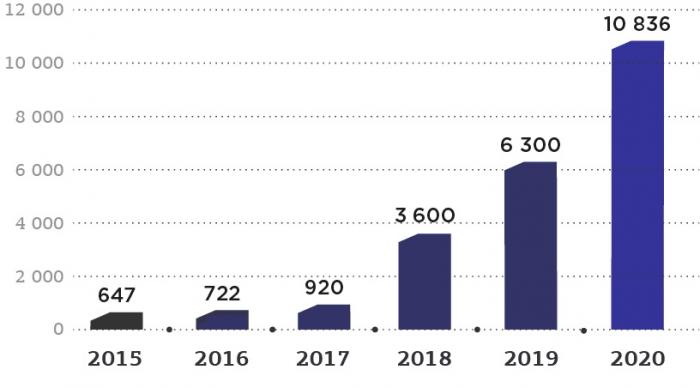

Начиная с 2017 года в России наблюдается существенный рост количества электромобилей. Так, если до 2017 года рост составил за три предыдущих периода 42,1%, то уже только за 2018 год – 93,2%, за 2019 год – 102,4%, а по сравнению с 2019 годом в 2020 количество электромобилей в России увеличилось на 71% (рис. 7).

Рис. 7. Динамика объема парка электромобилей в России, тыс. шт.

Источник: Автостат

Всего в 2020 году в России было продано 688 новых электромобилей.

Самые популярные электромобили в России

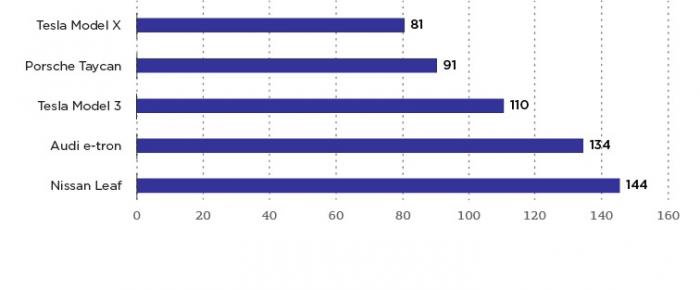

Самой продаваемой маркой электромобиля в 2020 году в России стала Nissan Leaf – 144 электрокара. Всего в общем объеме российского парка электрокаров данная марка занимает порядка 83% (9022 тыс. шт.). В основном данная марка представлена в Сибирском и Дальневосточном регионах России – почти 60%. В силу этого 97% электрокаров марки Nissan Leaf являются праворульными.

На российском рынке лидирующими по продажам также стали два электромобиля концерна Volkswagen Group: Audi e-tron (134) и Porsche Taycan (91) (рис. 8).

Рис. 8. Топ-5 самых продаваемых электромобилей в России за 2020 год, шт.

Источник: Автостат

Среди не вошедших в Топ-5 по продажам, но востребованных на российском рынке –такие электрокары компании Tesla, как Tesla Model 3, S, Y – 6%, а также электромобили Mitsubishi i-MiEV – 4% и Jaguar I-Pace – 1%.

Больше всего электрокаров в 2020 году было продано в Москве и Санкт-Петербурге – 240 и 69 соответственно (рис. 9).

Рис. 9. Количество продаж электрокаров по регионам РФ в 2020 году, шт.

Источник: Автостат

Средняя стоимость электрокаров в РФ

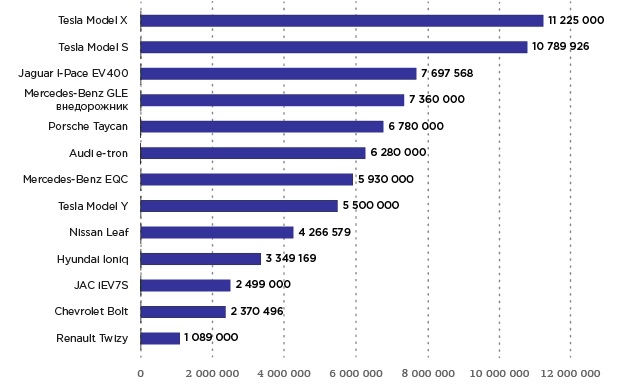

Средняя цена в России на новую модель Nissan Leaf составляет порядка 3,9-4,2 млн руб., BMW i3 – 2,6 млн руб., а американская Tesla Model – от 4,6 и до 14 млн руб. (рис. 10).

Рис. 10. Цена на базовые комплектации новых электромобилей в 2021 году, млн. руб.

Источник: MaksiOma

Стоимость покупки электромобиля пока еще выше стоимости покупки автомобиля с ДВС. Но в ближайшие 10 лет эксперты прогнозируют, что его цена опустится на привлекательный уровень, что будет связано с достижениями в технологиях хранения энергии. Кроме того, при пересчете на жизненный цикл собственники электромобилей уже сейчас могут существенно выигрывать у собственников ДВС-автомобилей. Таким образом, государственная поддержка, направленная на то, чтобы цена покупки электромобиля стала выгодной даже сегодня, позволит открыть рынок в части развития массовых продаж.

В настоящее время разница между стоимостью электромобиля среднего класса и бензинового аналога составляет примерно 750 тыс. руб. Однако эксплуатация электромобиля уже может быть более выгодной, чем использование автомобиля с ДВС, если электромобиль будет проезжать не менее 45 тыс. км ежегодно в течение по меньшей мере пяти лет. Экономия от потребления топлива и обслуживания возместит разницу в цене покупки, что делает выгодным использование электромобилей как минимум в городском такси и каршеринге (сопоставление проводилось для Nissan Leaf и Škoda Octavia).

Проекты в области развития электротранспорта

В настоящее время в Российской Федерации реализуется сразу несколько проектов в области разработки и производства электромобилей. Все они находятся на разных стадиях развития и ориентированы на разные сегменты рынка.

Сегмент электробусов представлен тремя компаниями: КАМАЗ, ГАЗ и Volgabus. Все они уже развернули серийное производство, а сами электробусы эксплуатируются на улицах российских городов, прежде всего Москвы. Ежегодный объем производства российских электробусов превышает 300 ед.

Сегмент электромобилей представлен моделями разного уровня готовности. Наиболее ярким проектом является разработанный СПбПУ Петра Великого совместно с КАМАЗ электромобиль «Кама-1». В рамках проекта инженеры Центра компетенций НТИ «Новые производственные технологии» СПбПУ в кратчайшие по стандартам автомобилестроения сроки – всего за два года – создали цифровой двойник электромобиля и изготовили экспериментальный образец малогабаритного городского электромобиля «Кама-1». Это первый опытный образец в составе формируемой в СПбПУ платформы разработки электротранспорта: от компактного городского автомобиля до городских 18-метровых электробусов, соответствующих международным требованиям сертификации.

Существуют и другие проекты по производству электромобилей:

ПАО «ГАЗ» создало единую платформу для выпуска полной линейки коммерческого электротранспорта;

ПАО «ГАЗ» создало единую платформу для выпуска полной линейки коммерческого электротранспорта;- на базе предприятия ООО «Зетта» (Тольятти) запущено серийное производство электромобилей под брендом Zetta;

- аккумуляторная компания «Ригель» объявила о строительстве завода в Санкт-Петербурге по производству электромобилей;

- запущены тесты первого электрогрузовика Moskva (на базе КАМАЗа),

- в 2021 году планируется выпуск электромобилей «ГАЗель»;

- в Калининграде на базе холдинга «Автотор» в 2023 г. будет запущена сборка электромобилей KIA и Hyundai.

В 2020 году было выделено 3,7 трлн. рублей на развитие промышленности и повышение доли на внутреннем рынке продукции транспортного и специального машиностроения. Сейчас на федеральном уровне идет обсуждение новых льгот для владельцев электромобилей.

В Российской Федерации имеются достаточные компетенции для конструирования тяговых батарей для электротранспорта, но в то же время отсутствует производство ячеек литий-ионных аккумуляторов с необходимой удельной энергией и в достаточном объеме. Приоритетная господдержка должна быть ориентирована на развитие этого сегмента ввиду того, что на аккумуляторные системы приходится до 50% стоимости электромобиля. Аккумуляторная батарея является его критическим компонентом, и устойчивое производство электротранспортных средств невозможно без наличия собственной технологической цепочки производства: от сырья до конечного изделия. Именно таким путем идут ведущие мировые автопроизводители: BMW, Volkswagen и Tesla.

В настоящее время на федеральном уровне обсуждаются меры поддержки развития зарядной инфраструктуры для электротранспорта. Опыт других стран показывает, что сделать это нужно, опережая действия по развитию рынка электромобилей. Притом варианты и стандарты данной инфраструктуры могут существенно различаться. Инфраструктура должна быть в некоторой степени «избыточной» - доступной. Россия существенно отстает в развитии сети зарядных станций для электромобилей, хотя ПАО «Россети» и приняло национальную программу «30/30».

Сценарии развития рынка в России

По мнению специалистов, представляющих консорциум заинтересованных в развитии рынка электромобилей организаций, прежде всего, Фонда «ЦСР «Северо-Запад» (Санкт-Петербург, Москва), развитие рынка электромобилей рассматривается в трех основных сценариях:

- сбалансированный – 10,2 млн электромобилей в 2025 г. и 19,5 млн электромобилей в 2030 г. (7,3 и 12,5 % общего объема рынка автомобилей);

- базовый – 14 млн электромобилей в 2025 г. и 25 млн электромобилей в 2030 г. (10 и 16 % общего объема рынка);

- сценарий ускоренного развития – 45 млн электромобилей в 2030 г. (30 % общего объема рынка).

Сбалансированный сценарий развития рынка предусматривает, что доля электромобилей составит 7,3 % в 2025 г. (147 тыс. электромобилей), 12,5 % в 2030 г. (309 тыс. электромобилей). Парк электрических транспортных средств ожидается на уровне 2,3 % от общего объема транспортных средств (1,5 млн электромобилей).

Базовый сценарий развития рынка электромобилей предусматривает, что доля электромобилей составит 10 % в 2025 г. (202 тыс. электромобилей), 16 % в 2030 г. (395 тыс. электромобилей). Парк электрических транспортных средств ожидается на уровне 3 % от общего объема транспортных средств (2 млн электромобилей).

В сценарии ускоренного развития целевой параметр доли электромобилей к 2025 г. - 18 % (360 тыс. электромобилей), к 2030 г. - 30 % (741 тыс. электромобилей). Парк электрических транспортных средств к 2030 г. ожидается на уровне 5,5 % от общего объема транспортных средств (3,6 млн электромобилей).

Осуществление указанных сценариев возможно в том случае, если в России будут разрабатываться и производиться собственные электромобили.

Рис. 11. Автомобильный рынок России, сбалансированный сценарий

Источник: ВЭБ.РФ

Чтобы реализовать стратегию развития электромобильного транспорта, по мнению специалистов ВЭБ.РФ, следует сформировать консорциумы среди заинтересованных участников по следующим направлениям деятельности:

- разработка и производство «российского национального электромобиля»;

- формирование общего видения сроков и этапов развития на рынке электромобильного транспорта;

- развитие рынка инжиниринга электротранспорта;

- создание инфраструктуры ЭЗС;

- создание производства компонентной базы;

- создание производства, схемы рециклинга и утилизации аккумуляторных систем;

- формирование государственной политики в сфере развития электротранспорта, в том числе мер государственной поддержки.

Материалы исследования предоставлены Группой «ДЕЛОВОЙ ПРОФИЛЬ»